中物联钢铁物流专业委员会

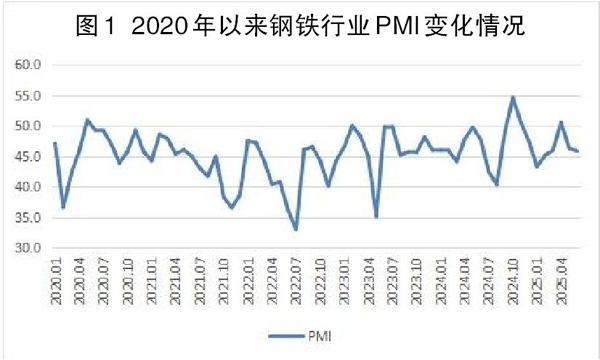

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI(采购经理指数)来看,6月份为45.9%,环比下降0.5个百分点,连续2个月环比下降,显示钢铁行业继续承压运行。分项指数变化显示,钢铁需求偏弱运行,钢铁生产继续收紧,去库存压力加大,钢材价格低位运行,原材料价格继续下行。预计7月份,受高温多雨天气影响,需求端进一步承压运行,钢材价格继续低位震荡,供给端也难有上升动力。

6月份,钢铁行业延续深度调整态势,钢铁PMI继续徘徊于收缩区间。需求端受政策传导迟滞叠加南方极端天气冲击,终端施工进度受阻,市场信心不足,实际需求复苏迹象微弱,新订单指数连续位于收缩区间。供给端因需求不足及库存积压,生产活动持续收缩。供给收缩幅度未能有效匹配需求萎缩程度,导致去库存进程进一步趋缓。价格体系遭遇挤压,原材料端的铁矿石、焦炭、废钢受制于采购谨慎与需求不振,购进价格指数深陷低位区间。行业信心不足,生产经营活动预期指数持续处于低位,凸显市场对短期改善普遍缺乏信心。

市场信心有所不足,钢铁需求表现偏弱。6月份,政策传导至实体经济的速度相对较缓,同时南方主要工地受高温暴雨天气影响,终端施工进度明显受限。国内宏观层面虽以稳为主,但大量用钢单位对整体经济形势预期并不乐观。在几个因素叠加影响下,钢铁需求表现偏弱,钢铁行业新订单指数为45.6%,环比下降0.8个百分点,连续2个月位于较低水平。终端需求也偏弱运行,以沪市终端线螺采购为例,6月份虽环比5月份增长0.5%,依然在低位徘徊。

钢厂生产继续收紧,去库存持续承压。6月份,受需求疲软及季节性因素影响,钢厂生产继续收紧,生产指数为43.5%,较5月份小幅回升0.7个百分点,但指数依旧处于50%以下的较低水平,显示钢厂生产恢复力度不足。中国钢铁工业协会数据显示,6月上旬重点统计钢铁企业日产粗钢215.9万吨,环比增长3.2%;日产生铁196.3万吨,环比增长2.6%;日产钢材203.7万吨,环比下降6.4%。到6月中旬时,重点统计钢铁企业平均日产粗钢214.8万吨,环比下降0.5%,较5月份同期下降2.4%;平均日产生铁194.8万吨,环比下降0.8%,较5月份同期下降1.7%;平均日产钢材212.1万吨,环比上升4.2%,较5月份同期下降0.1%。由于需求端下滑幅度大于供给端,产成品去库存进度进一步放缓,产成品库存指数为46.8%,环比上升3.5个百分点。

原材料价格低位运行。6月份,受钢厂生产收紧影响,钢厂采购活动仍相对谨慎,对原材料价格的支撑力度也有所减小。采购量指数为49.9%,环比虽小幅上升0.3个百分点,仍位于50%以下的收缩区间。购进价格指数进一步下滑4.1个百分点至25.6%,连续8个月位于低位,显示原料市场下行压力加大。分品种显示,铁矿石因港口库存水平依旧较高,加上采购持续放缓,价格小幅震荡;焦炭月内第四轮提降落地,价格进一步走低;废钢则因电炉钢企亏损扩大,需求有所转弱,价格呈现震荡筑底特征。整体看,原材料市场在需求疲弱的影响下,价格呈现低位震荡态势,上升动力不足。

钢材价格小幅震荡。6月份,由于终端市场需求偏弱,钢材价格低位震荡。上海螺纹钢价格指数显示,6月3日价格为3040元/吨,之后一直呈现小幅震荡态势,6月份的最高点为3069元/吨、最低点为3032元/吨,价格波动幅度仅为37元/吨。

预计7月份,钢铁需求或延续弱势震荡态势。全国性高温暴雨进入峰值期,南方极端气候将影响建筑工地有效作业时间,抑制建材采购活动的积极性,同时恶劣天气对制造业供应链的潜在扰动或会推迟终端到货。政策层面虽维持宽松导向,但房地产“保交付”资金纾困尚未穿透至新开工环节,1月—5月份房地产开发投资同比下降10.7%,房屋新开工面积下降22.8%,房地产开发企业到位资金同比下降5.3%。资金方面,第2季度整体货币投放相较第1季度有一定收紧,外部环境的不确定性增加,内部提前释放利好显然会削弱效果。综合来看,7月份钢市需求修复力度难有明显加大,建筑用钢领域承压尤为显著。

钢材价格持续低位震荡。7月份钢材需求难见起色或会抑制反弹动力,预计钢价继续呈现低位震荡态势。原材料价格受国际地缘政治影响较大,伊以冲突导致能源价格波动剧烈,焦炭价格首当其冲,虽然当前情况有所缓解,后续仍需警惕地缘风险的反复可能。

钢厂生产或将小幅回落。即将到来的极端高温天气导致需求端不确定性增加。此外,钢材价格低位震荡或将挤压钢厂利润空间,对于钢厂生产积极性有一定影响。

《中国冶金报》(2025年07月09日 07版七版)