刘慧峰

12月中旬之后,因宏观预期落地,市场焦点开始转向当下偏弱的基本面。受此影响,螺纹钢期货、现货价格均冲高回落。对于螺纹钢后期走势,笔者认为,春节之前仍有进一步冲高的可能,2024年或将呈现M形走势。

春节前市场主逻辑

仍聚焦于宏观预期

近几年,螺纹钢市场一直呈现“淡季讲预期、旺季看现实”的特点。虽然此前市场主逻辑阶段性转向弱基本面,但春节之前预计宏观逻辑仍占主导。12月12日闭幕的中央经济工作会议在去年稳中求进的基调之上,又加入了以进促稳,并明确提出多出台有利于稳预期、稳增长、稳就业的政策,表明2024年政策层面在“稳”的基础上将更强调“进”。随后,北京、上海同时放松了房地产调控政策,11月份宏观经济指标也有所好转,包括房地产新开工单月增速转正,社会融资规模、M2(广义货币)数据持续回升等。所以,预计在明年3月份需求旺季到来之前,国内政策加码预期对螺纹钢价格的支撑可能会一直存在。

海外方面,12月份美联储再次暂停加息,且释放偏“鸽派”信号;另外,从美联储公布的点阵图来看,2024年预计会有3次左右的降息。从美国历次政策周期来看,最后一次加息到第一次降息中间会间隔5个~17个月。考虑当下美国经济数据依然有一定韧性,所以明年第2季度之前美联储降息可能性不大。而一般在美国的货币政策平台期(最后一次加息到第一次降息之间),商品市场整体表现偏强。

关注冬储博弈和成本支撑

每年11月下旬到春节之前,市场都会经历一个冬储博弈的过程。从目前已经公布冬储政策的钢厂来看,收款基价多在3950元/吨~4000元/吨。同时,根据笔者的了解,在12月初宏观预期支撑下,钢材价格走高,导致市场对于冬储的心理预期价位也有所抬升,华东部分贸易商有冬储意愿。

相关机构调研报告显示,螺纹钢价格位于3700元/吨~3800元/吨区间内时贸易商的冬储意愿最高。故目前螺纹钢05合约盘面价格如果继续下行,可能会刺激贸易商冬储的意愿。

成本支撑因素也需要关注。根据笔者的测算,目前短流程螺纹钢的平电成本在3870元/吨附近;长流程的螺纹钢成本在4096元/吨附近;05合约盘面价格的低点已经接近电炉钢成本。同时,前期钢厂虽然进行了一定的补库,但库存水平整体仍处于低位,接下来要面临冬储补库问题。而近期北方地区受持续雨雪天气影响,煤焦及废钢的运输受阻。焦炭价格近期已开始第4轮上调,铁矿石价格也处在历史同期高位,螺纹钢05合约的估值处于中性偏低水平。

2024年钢材供应或回落

钢材供应主要取决于政策和利润两个因素,2023年政策性限产力度小于市场预期,且在内需相对平稳、外需表现超预期的情况下,供应水平整体是偏高的。根据国家统计局数据,2023年1月—11月份,国内粗钢产量为9.52亿吨,同比增长1.5%。预计2023年粗钢产量将达到10.3亿吨,相比2022年增加1300万吨左右。

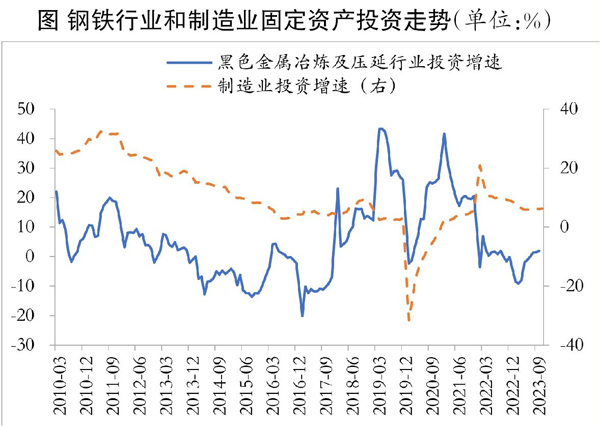

2024年粗钢产量预计相比2023年将回落1130吨,约为10.19亿吨。一方面,受需求和利润大周期下行影响,钢铁行业投资增速明显放缓。2023年前10个月,黑色金属冶炼及压延行业投资同比增速仅为1.9%,远低于制造业投资6.2%的增速,且这一态势已经持续近两年。另一方面,受高供应影响,2023年第4季度之后,长流程钢厂再度陷入持续亏损状态。如果这一趋势持续,大概率会进一步压低钢材的产能利用率。

从政策角度来看,钢铁行业产能的减量置换仍在继续,按照两年的投产周期估算,2024年炼钢产能将有426.43万吨的减量。同时,今年的中央经济工作会议再度提及部分行业产能过剩问题,且在明年经济工作的9大任务中单独列出了生态文明建设和绿色低碳发展一项。因此,笔者认为,明年钢铁行业产量限制政策或严于今年。事实上,从抑制铁矿石价格过快上涨的角度来说,限产政策的升级亦有一定的必要性。

2024年建筑业钢材需求整体下滑,但边际有所改善

笔者预计,2024年建筑行业将继续呈现整体下行、基建对冲房地产的格局,但下行幅度预计会小于2023年。房地产行业自2021年10月份见顶以来,下行趋势已经持续两年,尽管2022年之后政策开始持续转向宽松,但提振作用相对有限。自7月底中共中央政治局会议召开之后,房地产宽松政策力度再度加大,包括降低房贷利率、调低首付比例以及对房地产企业融资支持等政策。

若保障性住房建设、城中村改造和“平急两用”(是指平时用作旅游、康养等,提升旅游品质、建设美丽乡村;在公共卫生等应急事件突发时,可快速转换为隔离收治设施,满足集中、多样、个性收治需求)公共基础设施建设三大工程稳步推进,2024年房地产的投资和新开工数据预计将迎来边际修复。不过考虑到政策时滞性带来的影响,全年房地产行业难以对钢材消费形成正向拉动。预计2024年房地产用钢需求下降4.8%左右,整体降幅相比2023年收窄3个百分点。

今年基建投资增速偏慢,主要是由地方专项债发行进程不及预期所致。不过,在稳增长的压力下,基建投资的拖底作用依然凸显。10月底全国人大常委会宣布增发1万亿元国债,并将提前下达的专项债额度提高到60%,这些政策预计在今年年底到明年第1季度形成实物工作量。中央经济工作会议也提出了积极的财政政策要适度加力。预计2024年基建投资增速在9%左右,带动用钢量增长3.75%。

综上所述,春节之前,螺纹钢价格在宏观预期、成本坚挺及冬储因素的支撑下,仍有继续冲高的空间。但在2024年第2季度之后,受制于政策时滞效应,旺季现实需求可能不及预期,加之届时海外经济走弱风险加大,价格可能出现较大幅度回调。从2024年全年来看,螺纹钢价格预计将呈现M形走势,全年价格运行区间为3400元/吨~4600元/吨。

《中国冶金报》(2023年12月21日 03版三版)