郭达清

北京时间11月10日,根据多家主流美媒最新计票情况测算,特朗普赢下最后一个“摇摆州”亚利桑那州,最终拿到538张选举人票中的312张,在2024年总统选举中获胜。

早在竞选过程中,特朗普就曾表态,如果当选,将对进口商品加征关税,尤其是对中国商品的加征幅度高达60%,一度引发市场对后续出口情况的担忧。如今美国大选落地,特朗普政府或将加大对华的关税制裁力度,或将对国内钢材出口造成一定程度的冲击。

特朗普政府采取过哪些关税政策?

回顾2017年—2021年,特朗普在首个总统任期内,对中国实施了以“贸易战”为核心的多方位、敌对性、打压性的经贸政策,对我国出口、生产和科技发展均造成了较为明显的影响。

2023年以来,特朗普已在多个不同场合表明了他再度当选后的施政方针及对中国的经贸政策,显示其仍将延续在“美国优先”战略框架下“单边主义”和“重商主义”的政策风格,并将全方位大幅升级对中国经贸的打压措施。

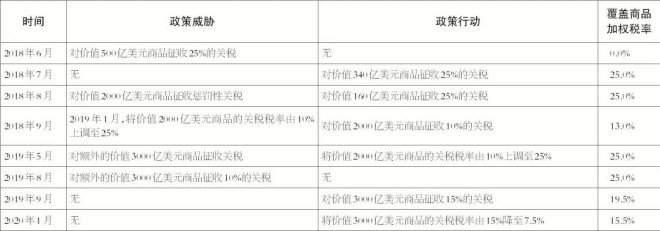

公开资料显示,特朗普在首个总统任期对华关税政策的主要进程如下:2017年4月—2018年3月,美国贸易代表办公室(USTR)先后通过2017年度“特别301报告”将中国纳入“优先观察清单”、对中国发起“301调查”、发布调查报告认定中国贸易政策“不公平”,为特朗普出台对华打压性贸易措施提供依据并构建法律基础。2018年6月—2019年12月,特朗普政府对华施加了威胁与行动并存的大范围关税政策。其中,主要行动有5轮,对中国共计5500亿美元的商品征收了关税(如表)。

加征关税将对我国钢铁出口产生的影响

尽管可能面临特朗普政府上台后新一轮的加征关税政策,但中国直接出口到美国的钢铁产品所受影响并不会很大。中国对美国的钢材出口近几年持续下降,2023年仅有81.5万吨,而同年我国钢材出口总量为9500万吨,对美国的钢材直接出口量占国内总出口量的比例不到1%。而我国在减少对欧美直接出口的同时,一直在加大对南美洲和非洲国家和地区的出口。

在间接出口方面,特朗普政府的贸易保护主义措施可能造成美国与中美洲、北美洲部分国家的关系紧张。与此同时,特朗普政府还有可能对其盟友国家施压,要求限制中国商品进口,从而导致我国钢铁产品间接出口面临更大压力。

我国涉及钢材间接出口的主要产品有船舶、汽车、集装箱、农机、工程机械、家电、电梯、钢结构等。根据银河期货测算,2024年1月—9月份,中国钢材间接出口量为9055.51万吨,同比增长15.05%,预计全年间接出口量或在1.22亿吨,则2024年全年钢材直接和间接出口量或达2.22亿吨,占钢材总需求的25.05%。若美国全面开启对华制裁,并加强对墨西哥转口贸易的溯源,则将使得自2018年后“301条款”关税涉及的中国对美商品出口量受到限制。若关税增至60%以上,则名单上的大部分出口商品都将失去出口利润。从中国对外出口总额来看,中国对美出口的钢铁,钢铁制品,机电、音响设备及其零件、附件,车辆、航空器、船舶及运输设备,电机、电气、音像设备及其零附件,铁道车辆、轨道装置、信号设备,车辆及其零附件(铁道车辆除外),船舶及浮动结构体,分别占比对全球出口总量的0.9%、14%、14%、8.75%、13%、17%、9.5%、1.2%,将对我国钢材间接出口量产生影响。

不过,对亚洲、非洲、拉丁美洲、欧盟端出口的增量可能对冲一部分美国关税影响下的需求下滑风险。2018年以来,原产自中国的电机、钢铁制品、运输设备等商品对美的出口量占比持续下滑,部分份额转向亚洲、非洲、拉丁美洲、欧盟国家。通过对比2018年和2024年中国商品出口的占比情况可以发现,在过去几年间,中国含钢产品的出口由欧盟、日韩等发达地区加速流入东盟、非洲、拉丁美洲等地,但船舶、汽车等得益于新一轮船周期及新能源汽车的快速发展,提高了向发达地区的流通比例。未来,第三世界国家出口份额的增长或能对冲一部分美国关税政策带来的压力,使得中国出口总体保持韧性。

值得注意的是,来自美国以外的需求也存在一定风险。今年初以来,欧盟、东盟地区纷纷开启对中国的反倾销反垄断调查,主要涉及钢材、新能源汽车等商品。目前,我国新能源汽车占汽车总出口量的30%,主要面向欧盟、东盟、非洲、美国等地,若反倾销制裁落地,将进一步减少国内钢材间接出口量。另外,近年来,东盟、日韩地区对中国出口的钢材也进行了反倾销调查。10月24日,越南工贸部发布第2822/QD-BCT号决议,对原产于中国的彩涂钢板做出第一次反倾销日落复审肯定性终裁,决定继续对涉案产品征收反倾销税。近年来,中国对东南亚的钢材出口份额扩大,占总出口量的比例为38%,使得东南亚成为我国钢材第一目的地。若未来东南亚对中国钢材的关税政策加严,就会对中国钢材的直接出口造成压力。

总体来看,出于对明年海外关税政策的担忧,第4季度,国内钢铁企业和贸易商可能出现抢出口的情况。据笔者调研的情况,目前已经有钢铁企业在鼓励生产有利于出口的钢材,因此,全年钢材间接出口或维持较高增速。

新需求或部分对冲加税影响

如果特朗普政府兑现竞选时的承诺,对我国包括钢铁在内的商品加税,显然会对我国钢材出口造成新一波冲击。

然而,从长期来看,目前全球的出口格局已与2018年大不相同,来自东盟、非洲等地的需求增量将对冲加税带来的部分影响,多元化的出口目的地选择使得中国钢铁出口需求仍有一定韧性。值得注意的是,2023年,我国对“一带一路”共建国家的商品出口量首次超过了对欧美和日本的出口量,充分显示了全球各个国家和地区对于我国商品的广泛需求。

当然,来自欧盟、东盟等地的反倾销调查和碳关税也值得关注,这一部分政策或将对未来钢材的直接出口和部分间接出口造成影响。欧盟碳关税如果严格执行,将明显抬高钢材出口成本。东盟等地则更在意钢铁等产品是否产于本地,目前已有当地企业甚至是当地的中国企业提出原材料“属地化供应”,这倒是与现阶段我国多家钢铁企业在东南亚建厂的“产能出海”模式相契合。

整体看,上述政策和现象中,除了“产能出海”可能会挤压一部分钢材出口的空间外,其余的影响范围和力度相比美国关税影响要小得多。

随着11月初国内大规模化债政策、大规模设备更新和消费品“以旧换新”政策以及此前关于稳定房地产一系列政策的出台和逐步落地,国内经济正在积蓄企稳回升的力量,以北京为代表的部分地方房地产市场已经出现区域性上涨。受此影响,国内钢铁需求将得到一定程度的提振,或将填补出口需求减少带来的缺口。

此外,据美国媒体日前报道,作为当选总统特朗普的忠实支持者,马斯克在社交媒体上公开表示支持“允许总统干预美联储政策”的想法。如此表态反映了在下届特朗普政府中可能形成的对美联储独立性更广泛的施压运动。而美联储主席鲍威尔11月7日曾表示,就算特朗普要求他辞职,他也不会辞职,这意味着美联储主席与当选总统之间的关系或将充满争议。美联储的独立性传统,旨在赋予其完全根据美国经济未来的健康状况来制定货币政策的权力,由此带来的利率波动,也很有可能在汇率上为我国钢材出口创造更实际有利的条件。