李文婧

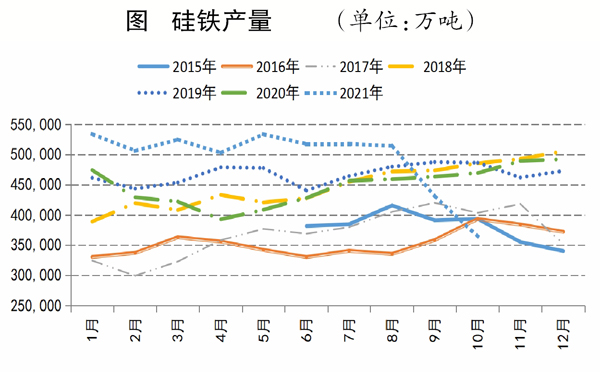

2021年以来,受政策面、市场的投机需求和铁合金实际供需情况等因素影响,铁合金市场波动幅度较大,整体波动呈前增后减趋势;2022年铁合金将面临供需双减的格局,预计其价格将在高、低值成本之间震荡,铁合金的整体波动将明显减小。

2021年铁合金利润较高

政策面是影响铁合金2021年行情的最重要因素;其次为市场的投机需求,市场参与者根据需求主动备库、去库;最后是铁合金的实际供需情况。

一是政策因素。往年铁合金由利润调节产量,需要高成本位亏损减产或盈利扩产来调节,但2021年以来,铁合金保持了较高利润,价格回落时未达到生产成本即回升,调节产量的主要因素转变为政策面。从生产端来看,今年初内蒙古自治区限产,第三季度宁夏回族自治区能耗双控限产,随后陕西省限产,广西壮族自治区限电,内蒙古自治区夏季限电,以及9月份以后全面限产,铁合金主产区几乎无一幸免。从铁合金的成本来看,电费占据成本很大一部分,政策面对煤电的影响也影响了铁合金行情。2021年以来,动力煤因政策因素限产后价格飙升,导致发电成本剧增,电力企业严重亏损,使得9月份、10月份电力紧张,直接导致铁合金在9月份以后产量骤降、价格飙升。10月份国家发展改革委价格司开始对动力煤价格进行干预,随着动力煤产量的回升,电力紧张局势得以缓解,铁合金产量回升且价格大幅回落。从需求端来看,铁合金的主要需求在钢厂。2021年初,国家发展改革委、工信部就对钢材产量立下目标,粗钢产量同比不超过2020年产量。但实质上钢厂的减产发生在7月份以后,自9月份后才开始影响铁合金的需求。

二是市场的投机需求。市场参与者对价格的预判和主动备库、去库存也明显影响了铁合金价格的走势。钢厂、贸易商和生产商均会在铁合金价格上涨时尽量多保留库存,即主动备库;下跌时少保留库存,即主动去库存。期货市场的持仓也是虚拟的现货库存,会影响现货的价格波动。由于资金对铁合金期货的追捧,期货市场铁合金价格常常升水现货,贸易商进行买现货、卖期货的操作就能无风险套利,使得期货在升水现货时,期现贸易商大量购进现货,期货做空套保,即使现货有库存也不会流入市场进行消耗;但是期货大幅贴水现货后,期现贸易商手中的库存则大量流入现货市场,同时期货平仓攫取基差变化的收益。2021年铁合金期货持仓均创出历史新高,硅铁期货持仓最高达到39万手,锰硅期货持仓最高达到32万手,均远超现货1个月产量,硅铁甚至超过3个月现货产量。如果期货持仓不减,接近交割月后,铁合金买方可以等交割拿货,但铁合金卖方现货是不可能拿出如此多的货交割的,这会使得定价权短期归于买方,期货出现持续上涨。铁合金期货大幅减仓之后,期货开始持续贴水现货,无资金助推期货向上,现货预期往下,市场就会“跌跌不休”。

三是铁合金实际供需情况。2021年铁合金的实际供需情况为上半年供需双增;7月~8月份硅铁供增需减,锰硅供需双减;9月份后铁合金供需双减。从供需的缺口来看,实际上9月份前铁合金供需是没有缺口的,9月份、10月份出现缺口。铁合金期货资金预判了铁合金的供需缺口,并在现货暴涨后,兑现离场。

预计2022年铁合金市场

波动幅度明显减小

展望2022年,政策面对铁合金行情的影响仍然关键,但对铁合金价格的影响幅度应该较2021年有所减小。碳达峰、碳中和将是很长一段时间的政策主线,煤炭的发电成本应长期高于风电等可再生能源的发电成本,才能使煤炭在能耗中的占比下降,预计政策面将持续对动力煤生产进行管控,铁合金企业则将面临电费成本中枢的明显上升。从成本支撑的角度来看,铁合金企业的成本将有所上移。笔者认为,硅铁成本或上升至7500元/吨~10500元/吨,成本底部较2021年的底部5000元/吨明显上升。锰硅因锰矿价格因素变化从而影响成本较大,但预计锰硅的平均电力成本底部也会较2021年的底部上升0.2元/吨~0.3元/吨。铁合金的产能将受到严格限制,如宁夏回族自治区严查“两高”新增项目。各地能耗双控将限制高耗能企业的用电量,因此铁合金的产量也会受限,预计2022年铁合金的产量将不超过2021年。但成本上升和产量受限未必会导致铁合金价格继续上涨,还需要看需求的变化。

2022年,市场层面的影响或导致铁合金需求出现明显下降。2021年钢材产量呈前高后低走势,1月~6月份大幅增产,7月~10月份出现明显减产走势。年末粗钢产量的下降主因是政策限产,但限产的同时,由于房地产市场萎缩,粗钢需求同样大幅下降,导致限产并未使得粗钢出现供需缺口,钢价反而回落。预计房地产在“房住不炒”的前提下,很难再现过去20年的辉煌,房地产商面临资金窘境,新建房屋的减少会持续降低粗钢的需求。预计钢材需求在2022年明显萎缩,加之粗钢限产持续,将导致粗钢明显减产,进而导致铁合金需求下降5%~10%。

笔者预测,2022年铁合金将面临供需双减的格局,投机层面随着期现贸易商的增加及市场对供需面的预判,期货不会出现类似2021年堆积持仓造成的大涨大跌的现象。预计2022年铁合金价格将在高、低值成本之间震荡,高成本企业将面临较大的挑战,价格将时常在其峰电成本下方运行,造成满负荷生产的亏损,高成本企业在亏损时通过减产来调节市场供应,使得供需趋于均衡,铁合金市场的整体波动幅度将明显减小。

《中国冶金报》(2021年12月02日 03版三版)